Hagyományos IRA kalkulátor

A hagyományos IRA kalkulátor segítségével kiszámolható az a lejárati összeg, amelyet az a személy keres, aki megtakarításait befektetési nyugdíjszámlára helyezte.

Hagyományos IRA kalkulátor

A x (1 + r) Fxn + E x (((1 + r) Fxn - 1) x (1 + r) / r)

Ahol,- A a már letétbe helyezett összeg

- E a rendszeres időközönként befektetett időszaki fix összeg

- r a kamatláb

- F a fizetendő kamat gyakorisága

- n azon időszakok száma, amelyekre megtakarításokat kell eszközölni.

A hagyományos IRA kalkulátorról

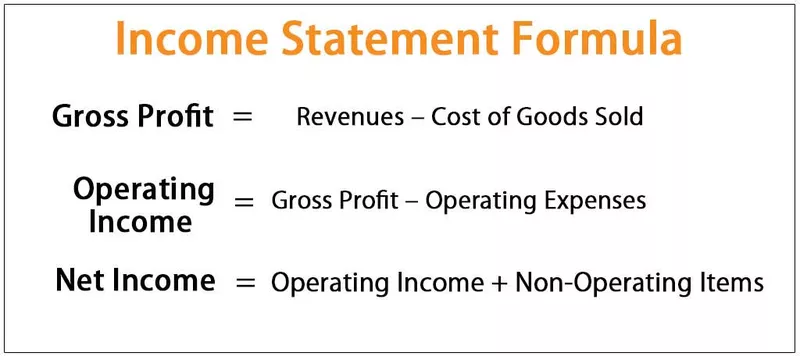

A hagyományos IRA kiszámításának képlete az alábbi:

Ezután elkészül a Periodical Traditional IRA:

M = A * (1 + r) F * n + E * ((1 + r) F * n - 1 / r)Amikor az időszak elején befektetést hajtanak végre

M = A * (1 + r) F * n + E * (((1 + r) F * n - 1) * (1 + r) / r)Ahol,

- A a kezdő számlaegyenleg

- E a rendszeres időközönként befektetett időszaki fix összeg

- r a kamatláb

- F a kamatfizetés gyakorisága

- n az az időszakok száma, amelyekre a hagyományos IRA készül.

Az IRA egy befektetési nyugdíjazási tervet jelent, és az egyének a megtakarítások felhalmozására használják, és az adófizetést a nyugdíjkorhatárig halasztották, hogy amikor az egyén alacsonyabb adózási kategóriába kerül, akkor kevesebb adót fizetnének, és egyúttal elhalasztanák a kifizetések.

Még a befektetési nyugdíjszámla hozzájárulása is adókedvezmény lehet, vagyis a befizetett összeg levonásával, és ez adócsökkentett növekedés lenne. Az egyén így elkerülheti a megtakarítások után magasabb adók fizetését, és magasabb alapokat halmoz fel nyugdíjazására. A hagyományos IRA kalkulátor segítségével kiszámolható a nyugdíjazáskor beérkező lejárati összeg, amelyet a nyugdíjazáskor adókkal is el kellene számolni.

Hogyan lehet kiszámolni egy hagyományos IRA kalkulátor segítségével?

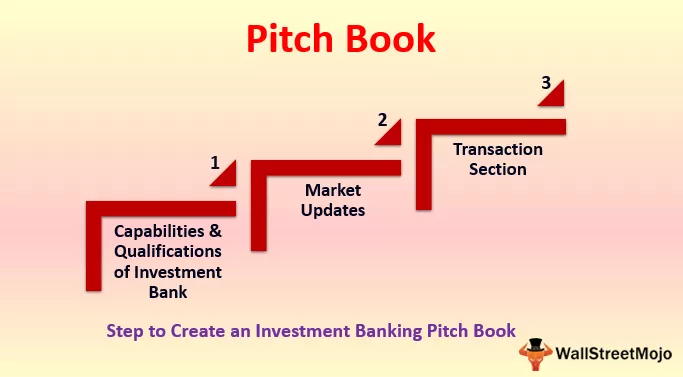

A lejárati összeg kiszámításához az alábbi lépéseket kell követnie.

1. lépés: Határozza meg a számla kezdeti egyenlegét, ha van ilyen, és rögzített időszakos összeg lesz, amelyet a hagyományos IRA-ba fektetnek be.

2. lépés: Számítsa ki a kamatlábat, amelyet a hagyományos IRA-nál keresne.

3. lépés: Most határozza meg az aktuális kortól a nyugdíjkorhatárig hátralévő időtartamot.

4. lépés: Oszd meg a kamatlábat a kamat vagy a hagyományos IRA jövedelem kifizetési időszakainak számával. Például, ha a fizetett kamatláb 7% és évente növekszik, akkor a kamatláb 7% / 1 lenne, ami 7,00%.

5. lépés: Most használja a fent tárgyalt képletet a hagyományos IRA lejárati összegének kiszámításához, amelyet rendszeres időközönként készítenek.

6. lépés: Az eredmény az a lejárati összeg lesz, amely tartalmazza a hagyományos IRA jövedelmet és a hozzájárult összeget.

7. lépés: A nyugdíjba vonuláskor lehet adókötelezettség, amelyet ennek megfelelően kell elszámolni.

1. példa

A úr évente 5000 dollárral járul hozzá a befektetési nyugdíjszámlához, hogy nyugdíjazása alatt forrásokat gyűjtsön. Jelenleg 32 éves, öregségi nyugdíjkorhatár 65 év. Jelenleg 25% -os adókategória alá esik, és a nyugdíjazásakor 12% -os adókategóriát becsül befektetési jövedelmére.

Arra is jogosult, hogy minden évben hozzájáruljon az adó összegéhez. A beruházás évente 5% -ot fog elérni. Az év összes bruttó jövedelme 45 000 dollár. Az IRA-számláján eddig nem volt számlaegyenleg. Az összeget az év elején osztják szét.

A megadott információk alapján ki kell számolnia azt az összeget, amely a lejáratkor felhalmozódna.

Megoldás:

Az alábbi részleteket kapjuk:

- A = NIL

- E = Időszakosan letétbe helyezett fix összeg, amely 5000 USD

- r = kamatláb, amely 5,00% és évente növekszik

- F = A frekvencia, amely évente itt van, tehát 1 lesz

- n = azoknak az éveknek a száma, amelyeket a hagyományos IRA javasol, eltér a jelenlegi életkorral (65-32) elért nyugdíjkorhatártól, amely 33 év.

Most az alábbi képletet használhatjuk a lejárat összegének kiszámításához.

M = A * (1 + r) F * n + E * (((1 + r) F * n - 1) * (1 + r) / r)

- = 0 * (1 + 5,00%) 1 * 33 + 5 000 USD * ((1 + 5,00%) 1 * 33 - 1 * (1 + 5,00%) / 5,00%)

- = 4,20,334,80 USD

Nyugdíjba vonulásakor a 12% -os adózási kategóriába kerül, és így az adózás után kapott összeg

- = 4,20,334,80 USD * (1 - 12%)

- = 3,69 894,62 USD

2. példa

Mrs. P már tartózkodik államokban csaknem egy évtizede, és most ő lenne ünnepli 40 -én születésnapját a jövő hónapban, és ő attól tart, hogy ő még nem tervezett nyugdíjba ment. Barátja azt tanácsolja neki, hogy fektessen be egy IRA-számlára, mivel egész életében kockázatkerülő személy volt. Évente 12 500 dollár befizetéséről dönt, ami a teljes jövedelmének 10% -a.

Jelenleg 25% -os adót fizet, és barátja azt mondta neki, mire nyugdíjba vonul, csak 8% -os adót kell fizetnie. 65 éves korára tervezi nyugdíjba vonulását. Hozzájárulását az év elején teljesíti. Már 30 567 dollárja volt a számlaegyenlegnél, amelyhez pár éve nem nyúlt hozzá. Az IRA számla 4% -ot fizet évente.

A megadott információk alapján ki kell számolnia a lejárati összeget.

Megoldás:

Az alábbi részleteket kapjuk:

- A = 30 567 USD

- E = Időszakosan letétbe helyezett fix összeg, amely 12 500 USD

- r = kamatláb, amely 4,00% és évente növekszik

- F = A frekvencia, amely évente itt van, tehát 1 lesz

- n = a hagyományos IRA által javasolt évek száma eltér a jelenlegi nyugdíjkorhatártól (65–40), amely 25 év.

Most az alábbi képletet használhatjuk a lejárat összegének kiszámításához.

M = A * (1 + r) F * n + E * (((1 + r) F * n - 1) * (1 + r) / r)

- = 30 567 USD * (1 + 4,00%) 1 * 25 + 12 500 USD x ((1 + 5,00%) 1 * 25 - 1 * (1 + 4,00%) / 4,00%)

- = 6 222 883,43 USD

Nyugdíjba vonulásakor 8% -os adózárba kerül, és így az adózás után kapott összeg

- = 6 222 883,43 USD * (1 - 8%)

- = 5,73,052,75 USD

Következtetés

Amint arról egyeztettünk, az egyén az IRA-számlán halaszthatja a nyugdíjazáshoz kapcsolódó megtakarításokat, valamint halaszthatja adóját és adómegtakarítását a befizetett összeg levonásával. Az egyén így megtakaríthatja az adókat azáltal, hogy alacsonyabb adókat fizet a nyugdíjazáskor.