Mi a módosított Dietz?

A módosított Dietz arra az intézkedésre utal, amelyet a portfólió múltbeli teljesítményének meghatározásához használnak, a tényleges cash flow-t elosztva a kiáramlással az átlagos tőkével, amely a portfólió kezdetének súlyát és értékét használja. Egyszerű Dietz-módszer esetén az összes cash flow-t feltételezzük, hogy az időszak közepétől származik, míg a módosított Dietz-módszer esetében ez nem így van.

Képlet

A módosított Dietz megtérülési rátát a következő képlet és a benne szereplő kifejezések segítségével lehet meghatározni:

ROR = (EMV - BMV - C) / (BMV + W * C)

- ROR (Return of Rate) - ezt a kifejezést szeretnénk kiszámítani

- EMV (Ending Market Value) - Ez a portfólió értéke a keresett futamidő vége után.

- BMV (kezdeti piaci érték) - Ez a portfólió értéke attól a naptól kezdve, amikor a hozamokat ki kell számítani

- W (A portfólió minden pénzáramlásának súlya) - Ez a portfólió súlya nulla és egy között, de csak a felmerült időszak és az időszak végén. Ez azzal magyarázható, hogy az áramlás bekövetkezésének időpontja és az időszak vége között mennyi az idő aránya. Ezt a képlet segítségével lehet kiszámítani.

- W = (C-D) / C ahol D a visszatérési időszak kezdetétől az áramlás bekövetkezésének napjáig tartó napok száma.

- C - Pénzforgalom az időszak alatt - Lehet, hogy ez nem egy szám, hanem az adott időszakban bekövetkezett cash flow-k sora.

- W * C = az egyes pénzáramok összege szorozva a súlyával. Ez a súlyozott cash flow összegzése.

Példák

Az alábbiakban bemutatunk néhány példát a Modified Dietz módszerre.

1. példa

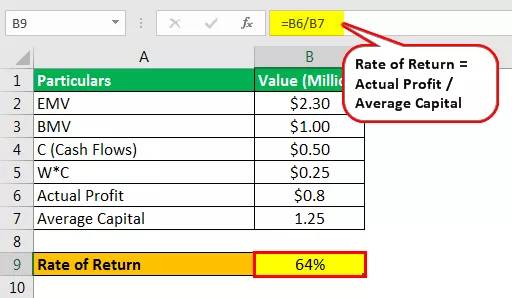

Vegyünk egy nagyon egyszerű forgatókönyvet a következő feltételekkel:

- A befektetési időszak elején 1 millió USD értékű portfóliónk van.

- Két év után a portfólió értéke 2,3 millió USD-ra nőtt.

- Egy év után 0,5 millió USD volt a beáramlás.

Most kiszámoljuk, hogy a Modified Dietz módszer hogyan lesz felhasználva a portfolió hozamainak kiszámításához.

- Tényleges nyereség = EMV (2,3 millió USD) - BMV (1 millió USD) - Pénzforgalom (0,5 millió USD beáramlás)

- = 0,8 USD

Ez 0,8 millió USD nyereséget hoz.

Most nézzük meg, hogy ebben az esetben mi volt az átlagos tőke.

- Átlagos tőke = BMV (1 millió USD) + W * C (0,5 millió USD * 0,5 Időszak)

- = 1,25

Ezért a megtérülési ráta a következő lesz:

- Megtérülési ráta = tényleges nyereség / átlagos tőke

- = 0,8 USD / 1,25

- = 64%

2. példa

A módosított Dietz összehasonlítása az idővel súlyozott megtérülési rátával

Vegyünk két befektetőt az alábbi portfóliókkal.

- Az A befektető 250 ezer USD portfólióval indult egy év elején (jan.), És stratégiáit felhasználva 298 ezer USD-t tett ki ugyanezen év végére (dec.). Szeptember folyamán azonban további 25 ezer USD tőkét tett fel.

- A B befektető 250 ezer USD portfólióval indult az év elején (jan.), És felhasználta stratégiáit, de az év végén 2 51 ezer USD-t tett ki. Azonban szeptember folyamán 25K-t kivont.

Szabad szemmel, vagy ha az elménkben elemi matematikát használunk, elmondhatjuk, hogy a B befektető rosszul tud befektetni, mint A. befektető. Azonban ha elmélyülünk a számításokban, a történetnek egy másik oldalát kapjuk.

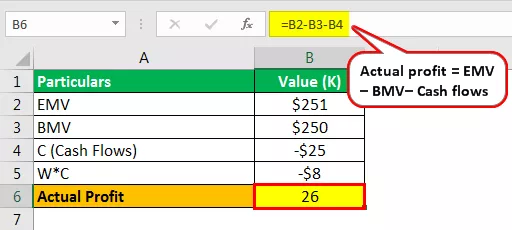

A befektető esetében:

A tényleges nyereség -

- Tényleges nyereség = (298 ezer USD - 250 000 USD - 25 000 USD)

- = 23 000 USD

Az átlagos időszak:

- Átlagos időszak = 250 ezer USD + (25 ezer USD * 0,3)

- = 258 000 USD

A módosított Dietz arány a következő lesz:

- Módosított Dietz arány = 8,7%

B befektető esetében:

A tényleges nyereség -

- Tényleges nyereség = (251k USD - 250k USD + 25k USD)

- = 26 000 USD

Az átlagos időszak:

- Átlagos időszak = 250 000 USD + (-25 000 USD * 0,3)

- = 242,5 k USD

A módosított Dietz arány a következő lesz:

- Módosított Dietz arány = 10,72%

Az idővel súlyozott megtérülési ráta mindkét fentieknél 9,5 körül lesz, de a módosított Dietz más eredményeket adott nekünk. Ez az oka annak, hogy ezt a módszert a befektetők jelentési célokra használják.

Előnyök

- A módszer legfőbb előnye, hogy nem igényel portfólió-értékelést a cash flow minden egyes napján. Ez segít az elemzőnek abban, hogy könnyedén állítsa be a hozam értékét, anélkül, hogy minden alkalommal újraértékelné.

- Vannak olyan teljesítmény-hozzárendelések, amelyek más időmérési módszerekkel nem érhetők el; ezekben az esetekben a Modified Dietz módszer hasznos.

- Olyan esetek, mint a 2. példa, ahol az idővel súlyozott megtérülési ráta nem megfelelő mérték.

Korlátozások

- A számítás fejlődésével a mai hozamok nagy részét folyamatosan számolják - ezek jobb módszert kínálnak a hozamok elemzésére, és a Modified Dietz-hez hasonló módszereket nagyon naivnak és alapvetőnek hagyják.

- Ha feltételezzük, hogy az összes tranzakció egyidejűleg, egy adott időszakban egyetlen ponton történik, hibákhoz vezet.

- Nagyon nehéz kezelni a negatív vagy átlagos-nulla cash flow-kat.

Következtetés

A pénzügyi szektor körüli szabályozások növekedésével a befektetőknek jobban oda kell figyelniük a befektetés és a hozam kiszámításának és jelentésének módjára. A Modified Dietz ezen módszere ésszerű bizalmat biztosít a befektetési hozam elemzésében.

A módosított Dietz-módszer csak a befektetési portfóliók megtérülésének mértékét nyújtja számunkra, ahol több be- és kiáramlás van. Az aktuális napon fejlett számítástechnikával és folyamatos visszatérés-kezeléssel ez a módszer nem hasznos. A módszer alapvető koncepciója azonban hasznos annak megértéséhez, hogy a hozamok és számításaik hogyan működnek.