Mi a kemény pénzkölcsön?

A keménypénz kölcsön egy olyan típusú finanszírozás, amelyet nem banki intézmények vagy magánszemélyek nyújtanak az ingatlanbefektetőknek. Nem igényel sok hitelvizsgálatot, mivel fedezetbiztosíték áll rendelkezésre. A befektető inkább keménypénzű hitelezőt választ, mivel a kölcsönt gyorsan, egy héten belül nyújtják, szemben a hagyományos bankárokkal, akiknek körülbelül 1-2 hónapjuk van az összeg folyósítására.

Ezt a típusú hitelt rövid lejáratú kölcsönnek is nevezik, mivel áthidalja az ingatlan megvásárlása és továbbértékesítése közötti pénzügyi szakadékot.

Hogyan működik a kemény pénzkölcsön?

Az ingatlanbefektető feladata egy ingatlan azonosítása. Vásárolja meg az ingatlant, végezzen javításokat vagy felújításokat az ingatlanon, növelje annak piaci értékét és adja tovább az ingatlant.

- A befektető általában finanszírozási kérdésekkel néz szembe az ingatlan vásárlásakor, és gyors finanszírozásra van szükségük ahhoz, hogy az ingatlan azonnal eladható legyen.

- A hagyományos bankárok soha nem finanszíroznának keménypénzű hiteleket, mivel a hitel és az érték aránya magas lehet (több mint 75%). Így az ingatlanbefektetők olyan magánszereplőket választanak, akik finanszíroznák a projektet.

- Az ingatlant biztosítékként biztosítják a hitelezőnek. A hitelező nem foglalkozik a befektető jövedelmével vagy hiteltörténetével, mivel a hitel rövid távra szól.

Példa

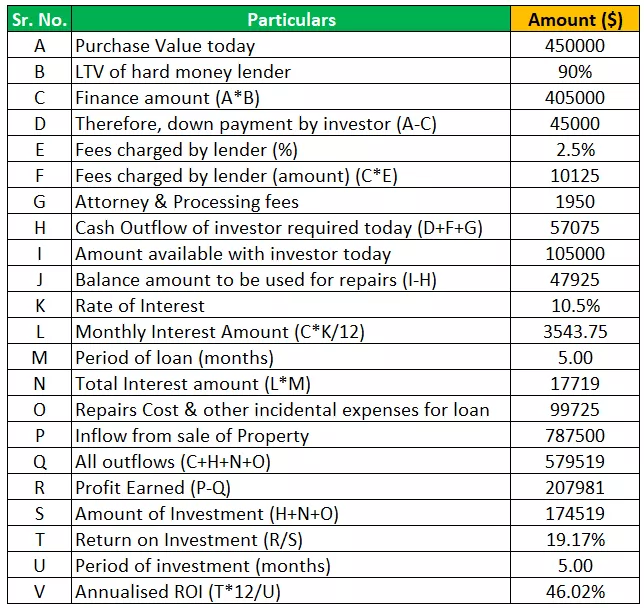

A befektető ingatlanokkal találkozott, és a következő információkat szerezte meg keménypénzű kölcsön esetén:

Megoldás:

Magyarázat:

- A normál bankárok által biztosított finanszírozás összege csak 70%, szemben a keménypénz-kölcsönökkel. Továbbá a befektető által igényelt előleg összege alacsonyabb.

- A befektető a rendelkezésére álló megtakarításon belül kezelheti a javításokat és a járulékos költségeket.

- A befektető 5 hónapon belül könnyen megtervezheti az ingatlan javítását és felújítását.

- A befektető által elért hozam szép a megadott időszakon belül.

Kik részesítik előnyben az ingatlanbefektetőket a kemény pénzű hitelezők számára?

- A sok versenyképes ajánlattal versenyezni kívánó befektetőknek inkább a keménypénz-kölcsön opciót kell választaniuk, ami segít nekik az ügylet gyors megszerzésében.

- Azok a befektetők, akiknek rossz a hiteltörténete, használhatják a keménypénz-kölcsön opciót a gyors folyósítás biztosítására kérdések és kérdések nélkül. Az ilyen befektetőknek nagy az esélyük a hagyományos bankárok elutasítására.

- Emellett a piacon új befektetőknek nem lesz egészséges jövedelmi múltja. Ezenkívül a befektető csökkentheti az ingatlanba történő befektetés részét, ami alacsonyabb kockázatnak teszi ki.

Követelmények

- A hitelező fő követelménye, hogy az ingatlan a hitelező biztosítékának fedezete legyen.

- A hitelfelvevő hiteltörténete vagy hitelminősítése nem foglalkoztatja a hitelezőt.

- A hitelező azonban aggódik a befektető által végrehajtandó befektetés nagyságával.

- A befektetőnek elő kell állítania a hitelezőt az említett kölcsön hitelfelvételi és visszafizetési tervével, meggyőződve arról, hogy az értékpapír visszafizetési terve és eladásának napja mennyi. Meg kell említeni az olyan részleteket is, mint a szükséges pénzügyi időszak.

Kemény pénzkölcsön összegei

- Az LTV arány (azaz a hitel / érték arány) meghatározza a kölcsön összegét, amelyet a hitelező szankcionálhat. Az LTV-t úgy számítják ki, hogy a kölcsön összegét elosztják a biztosítékként biztosítandó ingatlan értékével.

- A magasabb LTV a hitelező által finanszírozott magasabb összeget jelenti, és fordítva. Normál esetben a hagyományos bankárok az érték 75% -át kínálják kölcsönként.

- A privát játékosok több mint 75% -os LTV-t kínálnak. Mi a helyzet a finanszírozás egyenlegével? A befektető zsebéből nyilvánvalóan finanszírozza.

Előnyök

- A kölcsön gyors folyósítása.

- Könnyű finanszírozási megállapodás.

- Alsó nyüzsgés a dokumentáció és a jogi papírok miatt.

- Valós idejű gyors és egyszerű jóváhagyás.

- Nincs szükség vizsgálatra a befektető hiteltörténetével vagy jövedelemforrásával, illetve a befektető jövedelmi előzményeivel kapcsolatban.

- Rugalmas lehetőségeket ad a hitelező, aki megkönnyíti a munkát.

- A befektető könnyen bezárhatja.

Hátrányok

- A kamatköltség jóval magasabb, mint a hagyományos finanszírozóknál.

- Az LTV arány magasabb csak tapasztalt flipper esetén, és nem új játékos esetén.

- Az egyéb járulékos költségek is magasabbak, mint a hagyományos hitelek esetében.

- A befektető által elvégzett értékeléshez képest alacsonyabb értékű ingatlan finanszírozását elutasítják.

- A hitelező a rövid futamidejű hitelt részesíti előnyben.